Bsport体育中国运动服装行业发展前景预测报告(智研咨询重磅发布)

(以下简称《报告》)。报告对中国运动服装市场做出全面梳理和深入分析,是智研咨询多年连续追踪、实地走访、调研和分析成果的呈现。

为确保运动服装行业数据精准性以及内容的可参考价值,智研咨询研究团队通过上市公司年报、厂家调研、经销商座谈、专家验证等多渠道开展数据采集工作,并对数据进行多维度分析,以求深度剖析行业各个领域,使从业者能够从多种维度、多个侧面综合了解2022年运动服装行业的发展态势,以及创新前沿热点,进而赋能运动服装从业者抢跑转型赛道。

运动服装是指专用于体育运动竞赛的服装,一般可分为运动便装和竞技运动服装。运动便装是指普通民众在进行户外活动或室内健身时穿着的服装,其主要特点是造型简洁,衣身宽松合体,便于运动,易洗免烫,强度高,吸湿性好等;竞技运动服装是指专业运动员、裁判员在训练和比赛时穿着的服装,如田径服、体操服、球类服、滑冰服、击剑服、游泳衣等,竞技运动服装的特点是简练、舒适、防护等。我国的运动服饰行业起步于1978年,经过初步发展、高速成长,调整和整合升级多个阶段的发展,目前形成了以李宁、安踏、特步和361度为头部,多品牌发展的现状。。

我国运动服装供需现状而言,根据数据,2011-2015年期间,我国运动服装行业处于去库存调整期,整体国内需求下降,同时随着国际市场低端市场订单逐步转向东南亚等劳动成本的国家地区,我国整体运动服装出口量快速下降, 2015-2019年是国内高端消费的旺盛期,行业品牌效应较高,消费者更加偏好国际品牌,Nike和Adidas在中国区的收入复合增长都达到了20%,这一时期国内运动服装出口仍表现下降态势,但幅度趋缓,随着国内品牌竞争力走高,叠加2021年3月新疆棉事件爆发后,消费者对国产品牌的偏好大幅提升,安踏等国产品牌运动服装份额开始走高。数据显示,2022年我国运动服装产量和需求量分别为7.38亿套和6.85亿套,进口和出口量分别为47.75万套和5360.9万套。

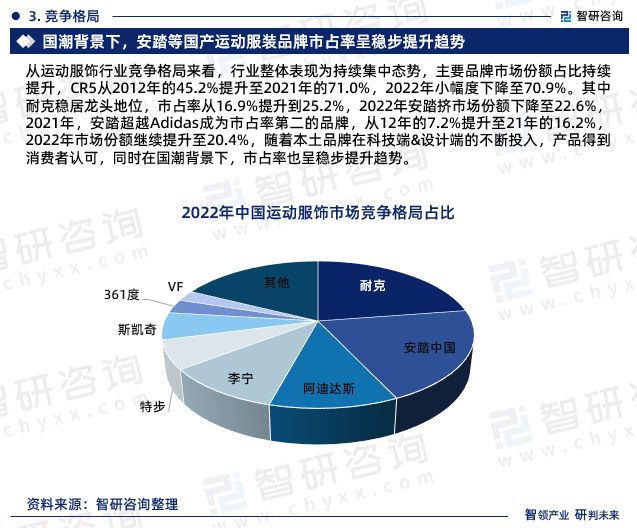

从运动服饰行业竞争格局来看,行业整体表现为持续集中态势,主要品牌市场份额占比持续提升,CR5从2012年的45.2%提升至2021年的71.0%,2022年小幅度下降至70.9%。其中耐克稳居龙头地位,市占率从16.9%提升到25.2%,2022年安踏挤市场份额下降至22.6%,2021年,安踏超越Adidas成为市占率第二的品牌,从12年的7.2%提升至21年的16.2%,2022年市场份额继续提升至20.4%,随着本土品牌在科技端&设计端的不断投入,产品得到消费者认可,同时在国潮背景下,市占率也呈稳步提升趋势。

随着国内品牌在设计Bsport体育、品质和功能性方面有了显著提升,更能满足消费者的需求;另一方面新疆棉事件后消费者对国产品牌的接受度和信任度逐渐提高,推动国产品牌在市场中的份额增长。同时国产品牌在营销策略上更加本土化,更了解国内消费者的心理和喜好。未来,随着国内品牌的技术实力和品牌影响力进一步增强,以及消费者对国货的追捧,运动服装市场的国产份额有望继续走高。

随着环保意识的增强,越来越多的消费者开始关注产品的环保性,这也推动了运动服装向更环保、更可持续的方向发展。例如,更多的品牌开始使用可再生材料、环保染料等来生产运动服装,还有一些品牌开始推行“回收、再利用”的策略,通过回收旧衣物和材料来生产新的产品。这些举措不仅有助于减少环境污染,也有助于提高产品的质量,增强消费者对品牌的信任度。

《中国运动服装行业发展动态及投资规划分析报告》内容丰富、数据翔实、亮点纷呈。是智研咨询重要研究成果,是智研咨询引领行业变革、寄情行业、践行使命的有力体现,更是运动服装领域从业者把脉行业不可或缺的重要工具。智研咨询已经形成一套完整、立体的智库体系,多年来服务政府、企业、金融机构等,提供科技、咨询、教育、生态、资本等服务。

1、本报告核心数据更新至2022年12月,以中国大陆地区数据为主,少量涉及全球及相关地区数据;预测区间涵盖2023-2029年,数据内容涉及运动服装产品产量、需求量、市场规模、细分产品市场规模等。

2、除一手调研信息和数据外,国家统计局、中国海关、行业协会、上市公司公开报告(招股说明书、转让说明书、年报、问询报告等)等权威数据源亦共同构成本报告的数据来源。一手资料来源于研究团队对行业内重点企业访谈获取的一手信息数据,主要采访对象有企业高管、行业专家、技术负责人、下游客户、分销商、代理商、经销商以及上游原料供应商等;二手资料来源主要包括全球范围相关行业新闻、公司年报、非盈利性组织、行业协会、政府机构及第三方数据库等。

3、报告核心数据基于公司严格的数据采集、筛选、加工、分析体系以及自主测算模型,确保统计数据的准确可靠。

4、本报告所采用的数据均来自合规渠道,分析逻辑基于智研团队的专业理解,清晰准确地反映了分析师的研究观点。

2023-12-03 02:35:45

2023-12-03 02:35:45 浏览次数:

次

浏览次数:

次 返回列表

返回列表